第二章:中国疫苗企业出海现状和趋势

向内看,中国本土疫苗市场蓬勃发展,但也日趋“内卷”。向外看,本土企业出海动作向价值链各个环节延展深化。

1.向内看,国内疫苗市场之机遇:市场发展迅猛,广受资本青睐

过去5年,二类苗市场高速发展。市场规模从2016年的13亿美元增长到2021年的76亿美元1,维持40%左右的复合增速,预计在2028年达到95-100亿美元2,主要由成人苗和进口苗大品种驱动(例如HPV、PCV13、五联苗等)。

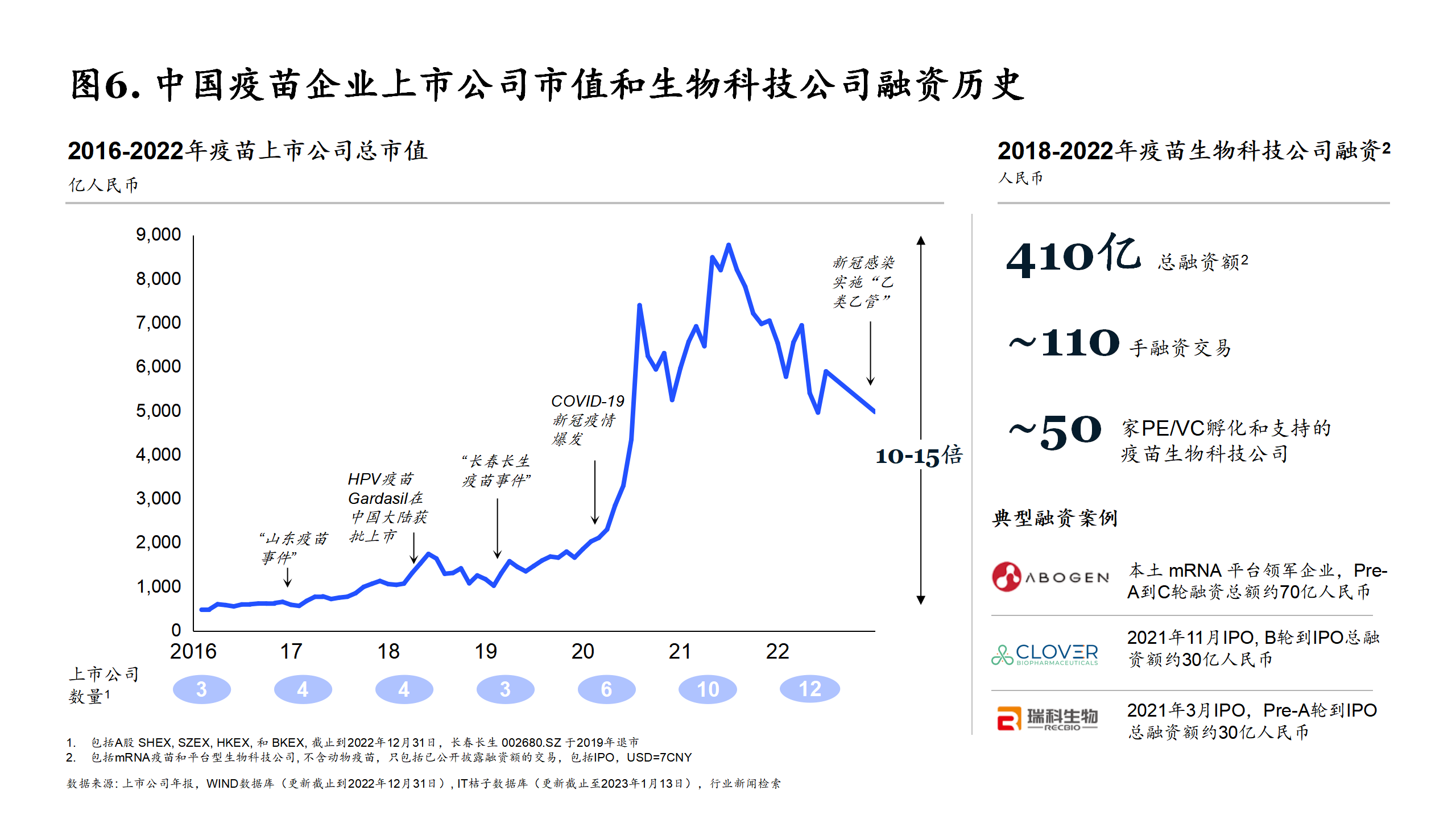

新冠疫情暴发之后,资本市场对于疫苗行业的投入热情高涨。疫苗上市企业市值快速增长,科技公司融资活跃,涌现出一批明星企业(见图6)。

2.向内看,国内疫苗市场之挑战:人口基数受限,竞争日趋激烈

一类苗市场短期发展相对平稳,儿童苗进一步萎缩。中长期成人一类苗的市场有一定不确定性,主要由新冠加强针和青少年HPV两大品种纳入计划免疫的具体政策和时间驱动。儿童苗市场主要与新生儿数量基本盘挂钩,2022年我国进入人口负增长,且出生率有进一步下滑趋势。

在研管线日趋丰富,热门品种扎推的竞争格局已形成。国内在研管线中超过70%进入临床阶段3,同时以二类成人苗为主的热门品种管线为主。

在研管线分析请见《中国疫苗行业国际合作发展报告2023》,联系我们获取原文

3.向外看,疫苗企业出海之产品出口:足迹拓宽、出口增多且以新冠为主

我国疫苗企业出海业务和足迹都在逐步扩宽,目的地超过100个国家,海外投资有50-100亿美元。2021年,全球新冠疫苗需求驱动中国疫苗出口额和目的地国家呈井喷式增长4。2022年,随全球进入“后新冠”时代,我国疫苗出口量锐减(见图8左)。

出口量最大的热门国家有印尼、巴基斯坦、阿联酋等。以印尼为例,2020年,中国通过出口新冠产品一跃成为最大的疫苗供应国,科兴也成为了第二位的疫苗进口供应商,并在2021年上升至首位(见图8右)。

4.向外看,疫苗企业出海之合作动向:全价值链延展深化

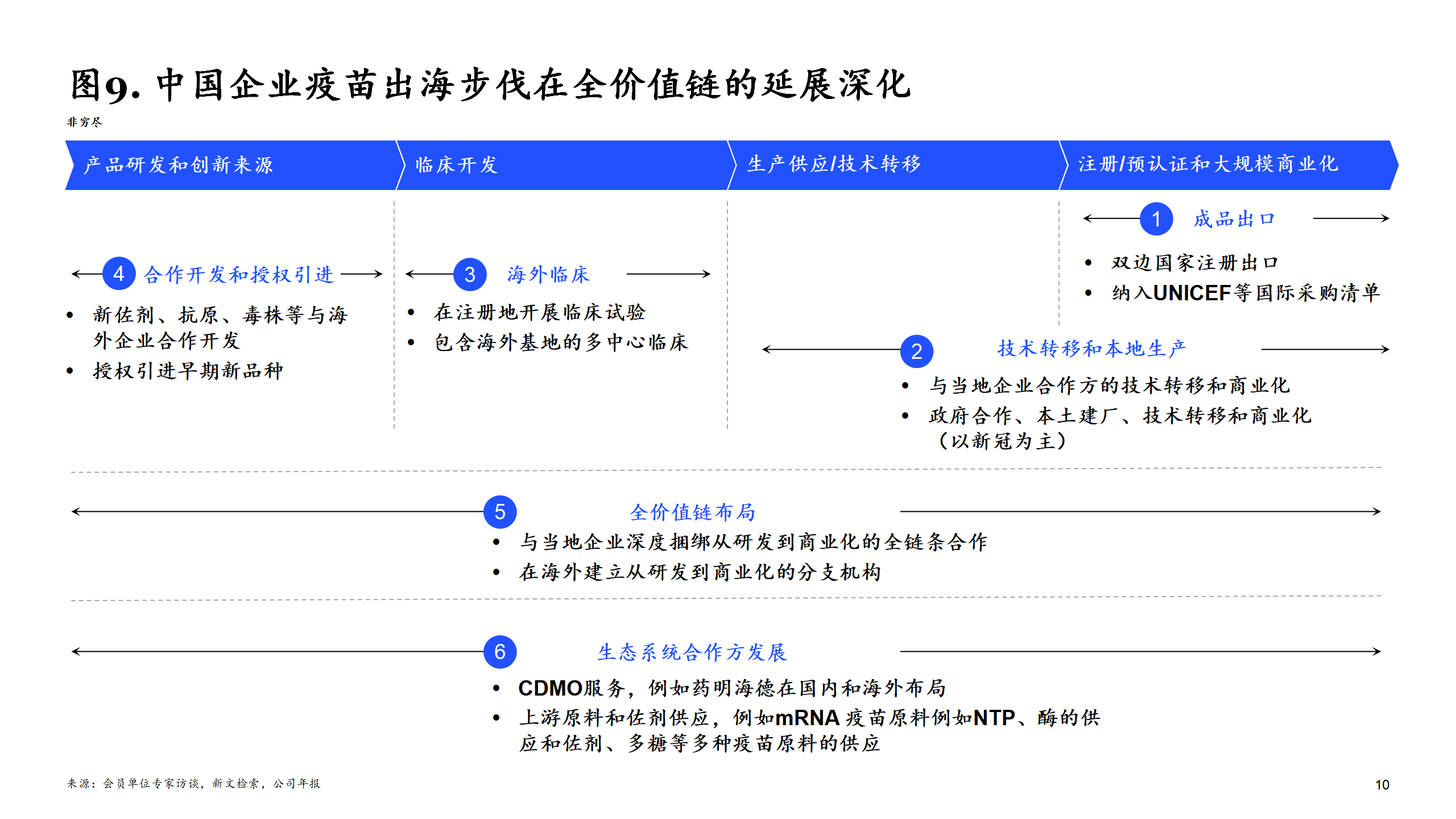

本土疫苗企业的出海动作也在价值链上下游加速延展深化。从单一的双边注册出口成品向灌装技术转移、海外建厂商业化生产、开展海外临床试验、海外合作研发或者授权早期品种等,逐步从下游向上下游全链条过渡,也有企业开展了与海外合作方全产业链的合作。与此同时,相关的企业如CRO和原料供应企业也呈现迅猛增长。图9总结了6类典型的出海动作。

5.向外看,疫苗企业出海之预认证:预认证意识和能力提升,但与国际玩家仍有差距

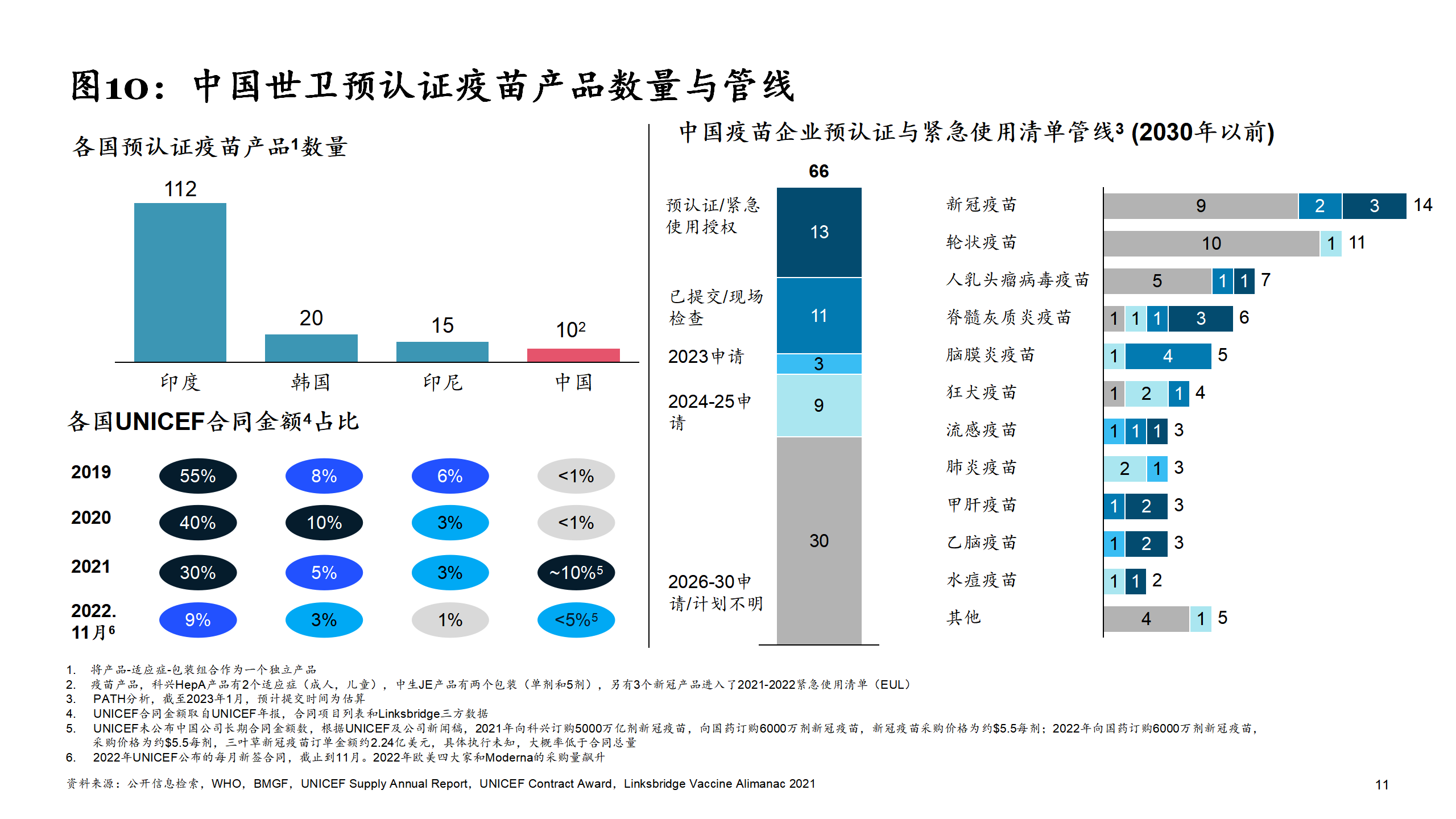

我国疫苗产品预认证数量稳步上升,管线可观。疫苗企业意识到预认证“敲门砖”和“试金石”的作用,尤其在发展中国家,预认证对产品上市速度甚至可行性起到决定性作用,也让企业在商业价值上得到回报。但还需清楚认识到差距,目前中国通过预认证的疫苗数量仍明显落后于其他国家(见图10)。

6.向外看,疫苗企业出海之目标国家:国际市场吸引中国出海,“热点国家”集中在亚非

在中国企业出海的目的地中,有政府投资驱动型(例如印尼、摩洛哥等)和市场需求驱动型(例如南非、新加坡等)两种。

两种不同类型的市场对于中国的疫苗出海有不同的要求,例如在印尼,国家目标是达成疫苗供应自给自足,也有成为区域疫苗供应中心的雄心,政府大力投入大型生产厂地的建设,出台优惠政策吸引海外先进技术转移,逐渐增长的本土市场也有巨大吸引力。在印尼推进商业化的必须要素是本土合作方,在印尼总统访华后,充分利用好政府间合作机会窗口,利用优势产品快速开展技术转移等合作打开市场是领先企业的首选。

了解更多创新产品和需求预测,获取最新数据和完整报告,请联系我们:fenhui_cpivc@cav.org.cn

1根据批签发量及各省招标价格估算

2综合大品种分析师报告、EvaluatePharma数据库预测,估算

3GBI数据库,更新至2023年1月,不包括2018年 1月1日前开始至今仍处于CTA或临床I期的资产

4海关进出口数据库,中国进出口截止到2022年10月,印尼进口数据库截止到2021年12月

京公网安备 11010102006196号

京公网安备 11010102006196号